یک بام و دوهوای بورس در تأمین مالی

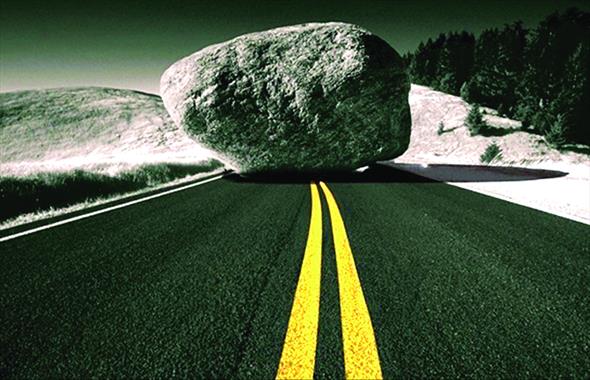

به گزارش می متالز، مبلغی حدود1تا 2 درصد برای بازارگردانی، 2 تا 5 متعهد پذیرهنویسی، درنظر گرفتن 1 تا 2 درصد برای ضامن به علاوه 18 درصد نرخ اوراق عدد نهایی را به 25 تا 27 درصد میرساند آن هم بدون درنظر گرفتن هزینههای جانبی از قبیل مشاور پذیرش، حقالزحمه حسابرس، هزینه کارشناس رسمی دادگستری و... در حالی که این معادله در بانک در نهایت به 24 میرسد. در این بین حتی اگر مجموعهای برای تأمین مالی، بازار سرمایه را انتخاب کند در گذر از هفت خوان رستم بروکراسی اداری سازمان آنقدر گرفتار خواهد شد تا جایی که گاه پروژه توجیه اقتصادی خود را از دست میدهد.

چالشهای تأمین مالی در بازار سرمایه

مونا حاجی علیاصغر، قائم مقام مدیرعامل شرکت مدیریت سرمایه کیان گفت: باتوجه به امکان تأمین مالی شرکتها از بازار سرمایه در کنار سیستم بانکی خوشبختانه در سالهای اخیر شاهد فراهم آمدن امکان تأمین مالی شرکتها و پروژهها در بازار سرمایه بودهایم که موجب شده حتی شرکتهایی که پتانسیل مناسبی برای دریافت تسهیلات از شبکه بانکی را دارند برای تنوع بخشی به تسهیلات خود از روشهای تعریف شده در بازار سرمایه مانند انتشار اوراق مشارکت، اوراق اجاره، اوراق مرابحه، اوراق استضناع، صندوق زمین و ساختمان، صندوق پروژه، اوراق رهنی، اوراق سلف موازی استاندارد و اوراق تبعی استفاده کنند.

وی با اشاره به اینکه هرچند برخی از مسائل باعث شده به تازگی تمایل شرکتها به تأمین مالی از طریق بازار سرمایه تحت تاثیر قرار گیرد، گفت: مشخص نبودن نرخ تأمین مالی و سرمایهگذاری یکی از همین موارد است. با توجه به اینکه بهای تمام شده تأمین مالی همیشه مهمترین موضوع برای درخواست کننده تأمین مالی (ناشر یا بانی) بوده است، اما بهتازگی عدم قطعیت در مورد این نرخ باعث شده مذاکره طرفین و امکاناتی که جهت پشتیبانی از تأمین مالی در اختیار دارند، تعیین کننده باشد.

حاجی علیاصغر در تببین موضوع گفت: بهعنوان مثال شرکتهایی که مجوزهای لازم جهت انتشار اوراق بهادار را دارند درصورتیکه مدیریت منابع یک یا چند صندوق سرمایهگذاری را برعهده داشته باشند امکان انعطاف بیشتری برای مذاکره درمورد بهای تمام شده تأمین مالی خواهند داشت.همچنین شرکتهایی که سهامدار بانکی یا سهامدار با کفایت سرمایه مناسب داشته باشند که امکان پذیرش رکن ضمانت اوراق را دارد، انعطاف بیشتری در مذاکره بهای تمام شده تأمین مالی فراهم میآورند.

با وجود این درصورت فراهم شدن همه این موارد در بازار سرمایه، نرخ بازدهی برخی از اوراق بهادار برای سرمایهگذاری با نرخ مورد قبول شرکتهای درخواست کننده تأمین مالی بسیار به هم نزدیک است و این انگیزه را از شرکتهایی که امکان ارائه مشاوره یا پذیرش ارکان برای انتشار اوراق بهادار را دارند کاهش میدهد بنابراین شرکتهای کمتری از طریق بازار سرمایه تأمین مالی میشوند.

زمانبر بودن فرآیند تأمین مالی دیگر چالشی بود که قائم مقام مدیرعامل شرکت مدیریت سرمایه کیان درباره آن تصریح کرد: باتوجه به اینکه برای انتشار اوراق بهادار بادرآمد ثابت به منظور تأمین مالی لازم است متناسب با نوع اوراق تایید سازمان بورس و اوراق بهادار، تاییدهیأت پذیرش شرکتهای بورس کالا و انرژی، تایید شرکت سپردهگذاری مرکزی اوراق بهادار و تسویه وجوه، شرکت مدیریت دارایی مرکزی، شرکت بورس اوراق بهادار یا فرابورس ایران گرفته شود، گذراندن مراحل مذکور و لزوم اخذ موافقت بانک برای ضمانت اوراق متناسب با لزوم موردی این مساله براساس روش تأمین مالی و شرایط شرکت درخواست کننده تأمین مالی (ناشر یا بانی) از موارد اصلی تاثیرگذار در طولانی شدن زمان تأمین مالی در بازار سرمایه است. وی در ادامه و با بیان اینکه در برخی موارد این زمان بقدری طولانی میشود که شرکت در زمان اجرا توجیه اولیه برای تأمین مالی را از دست میدهد،گفت: برقراری امکان انتشار اوراق بهادار بدون رکن ضامن براساس شرایط تعیین شده، میتواند تا حدی این مساله را مرتفع کند؛ البته این شرایط برای شرکتهای سهامی عام که در بورس اوراق بهادار یا فرابورس پذیرفته شده باشند فراهم است. بنابراین بسیاری از شرکتها همچنان لازم است برای تأمین مالی رکن ضامن را داشته باشند.

این فعال بازارسرمایه به تعیین قطعی مبلغ مورد نیاز تأمین مالی به عنوان سومین پارامتر قابل توجه هم اشاره کرد و گفت: با توجه به اینکه در سیستم بانکی برای شرکتها امکان دریافت حد اعتباری فراهم است، شرکتها معمولا متناسب با نیاز مجموعه از این حد استفاده کرده و به تبع استفاده، هزینه آن را پرداخت میکنند، بنابراین با توجه به اوراق تعریف شده فعلی در بازار سرمایه لازم است مبلغ تأمین مالی از ابتدا مشخص و براساس آن موافقت نهاد مربوط اخذ و اقدامات لازم برای جذب سرمایه و پرداخت به بانی یا ناشر انجام شود که این مساله مستلزم مدیریت منابع در شرکت درخواست کننده تأمین مالی و پرداخت هزینه کامل مبلغ است که در برخی از موارد توجیه تأمین مالی را برای شرکت زیر سوال میبرد.

حاجی علیاصغر نیاز به لزوم هماهنگی بیشتر ارکان بازار سرمایه را هم مورد نظر قرار داده و تاکید کرد: از دیگر موارد طولانی شدن مسیر اجرای تأمین مالی از بازار سرمایه، یکپارچه نبودن نظر برخی از شرکتها و سازمانهای ذکر شده در فرآیند انتشار اوراق بهادار بادرآمد ثابت است، به عنوان مثال در حالتیکه سازمان بورس و اوراق بهادار موافقت اصولی برای تأمین مالی یک شرکت برمبنای یک کالای مشخص را صادر کرده، کالای مذکور از نظر شرکت مدیریت دارایی مرکزی مبنای مناسبی بهعنوان دارایی پایه نیست! که این موارد باعث سردرگمی و طولانی شدن زمان تأمین مالی میشود.وی در انتها گفت: باتوجه به پتانسیل بازار سرمایه برای تأمین مالی و مبادلات ثانویه اوراق بهادار بادرآمد ثابت متاسفانه در ماههای اخیر به دلیل موارد ذکر شده عمده اوراق بهادار با درآمد ثابت لیست شده در بازارهای بورس و فرابورس اوراق دولتی بودهاند بنابراین امیدوارم با رفع این معضلات مسیر برای تأمین مالی از طریق بازار سرمایه برای بخش خصوصی هموارتر شود.

سرعت و دقت، دو رکن رسیدگیهای سازمان

ایرادات وارد بر روند تأمین مالی از طریق بازار سرمایه را با مهسا رادفر، رئیس اداره نظارت بر انتشار و ثبت اوراق بهادار بدهی سازمان بورس و اوراق بهادار در میان گذاشتیم. وی در پاسخ به پرسش خبرنگار مبنی بر اینکه فعالان اقتصادی تأمین مالی در بازار سرمایه را زمانبر میدانند و انتظار دارند اوراقی که سابقه انتشار دارند در زمان کمتری منتشر شوند، گفت: بررسی درخواست انتشار اوراق را به دو بخش میتوان تقسیم کرد؛ یکی قبل از ارسال درخواست به سازمان و یکی هم پس از ارسال آن. در مقطع اول متقاضی تأمین مالی با مراجعه به یکی از شرکتهای مشاور عرضه و عقد قرارداد وارد فرآیند تأمین مالی میشود و مشاور نسبت به تهیه گزارش توجیهی تأمین مالی اقدام میکند. وی افزود: در این مرحله باید اظهارنظر حسابرس در خصوص گزارش توجیهی دریافت شود و مشاور نسبت به مذاکره با ارکان انتشار اوراق و اخذ اعلام قبولی سمت توسط ایشان هم اقدام کند.

بخش عمدهای از زمان صرف شده برای تأمین مالی مربوط به مقطع اول آن است که هنوز درخواست به سازمان ارسال نشده و متقاضی تأمین مالی، مشاور و حسابرس در آن نقش دارند. رادفر با بیان اینکه شرکتهای مشاور در سرعت بخشیدن به فرآیند انتشار اوراق نقش مهمی دارند،گفت: این شرکتها به واسطه تعدد کار و تجربه، با فرآیند انتشار اوراق آشنایی دارند و الزامات مدنظر سازمان را میدانند، از اینرو با تهیه مدارک و مستندات به شکل کامل و تا حد ممکن بدون نواقص میتوانند به تسریع در فرآیند تأمین مالی کمک کنند. رئیس اداره نظارت بر انتشار و ثبت اوراق بهادار بدهی سازمان بورس و اوراق بهادار رسیدگی حسابرسان را نیز بخشی از روند کار توصیف کرد که بخشی از زمانبری را به خود اختصاص میدهد؛ بنابراین در صورتی که در بررسیهای آنها دقت لازم در خصوص رعایت قوانین و مقررات و قابلیت اتکای اطلاعات مالی به کار گرفته شود، فرآیند تأمین مالی سرعت بیشتری خواهد داشت. این مسئول بازار سرمایه در بخش دیگری از سخنان خود گفت: مذاکره با ارکان انتشار اوراق نیز به قدرت چانهزنی مشاور و متقاضی تأمین مالی بستگی دارد. پس از طی این مراحل درخواست به سازمان ارسال و به عبارتی مقطع دوم آغاز میشود. برای تسریع در فرآیند ارسال درخواست به سازمان این فرآیند الکترونیکی شده و از طریق سامانه کدال اداره بدهی صورت میگیرد. در این مقطع، سازمان بورس در صورتی که مدارک و مستندات ارسالی بدون نواقص باشد، در اسرع وقت نسبت به اعطای موافقت اصولی تأمین مالی اقدام میکند. اما متأسفانه در اکثر موارد، مدارک و مستندات ارسالی به لحاظ تطابق با قوانین و مقررات و یا قابلیت اتکای اطلاعات مالی با نواقص و ایراداتی همراه است که رفع این نواقص توسط مشاور و متقاضی تأمین مالی نیازمند صرف زمان است.

رئیس اداره نظارت بر انتشار و ثبت اوراق بهادار بدهی سازمان بورس و اوراق بهادار تاکید کرد: بخش عمدهای از زمان فرآیند تأمین مالی که فعالان اقتصادی به طولانی بودن آن اشاره میکنند، مربوط به سازمان بورس نمیشود. اگر عملکرد همه بخشها از سرعت و دقت کافی برخوردار باشد، تأمین مالی زمانبر نخواهد بود. پس از اعطای موافقت اصولی نیز عقد قراردادهای ارکان از جمله موارد زمانبر محسوب میگردد که توسط مشاور و متقاضی تأمین مالی پیگیری میشود. رادفر افزود: تعدد استفاده از یک روش تأمین مالی به عنوان نمونه استفاده از اوراق اجاره برای تأمین نقدینگی میتواند مهارت استفاده از آن نوع اوراق را بالاتر ببرد و متقاضی تأمین مالی، مشاور یا حسابرس با سرعت و دقت بیشتری در خصوص انتشار آن عمل کند، اما باید این را هم در نظر بگیریم که شرایط هر درخواست تأمین مالی مستقل از سایر درخواستهاست و جزئیات آنها با یکدیگر متفاوت است، از اینرو نمیتوان گفت اگر یک نوع اوراق قبلا منتشر شده لزوما درخواست بعدی سریعتر به نتیجه میرسد. یا حتی در زمانی که یک شرکت برای دفعات بعدی متقاضی تأمین مالی از طریق یکی از انواع صکوک است که قبلا سابقه انتشار آن را داشته، در تقاضای جدید، شرایط مالی، توانایی بازپرداخت اصل و فرع، هدف تأمین مالی و حسب مورد دارایی مبنای انتشار اوراق با درخواست قبلی متفاوت است و این درخواست نیز رسیدگیهای خاص خود را میطلبد.

این مقام مسئول به موضوع نرخ هم پرداخت و ضمن بیان اینکه تعیین نرخ سود اوراق منتشره دارای ضمانت بانکی، حداکثر تا دو درصد بیشتر از نرخ سود علیالحساب اوراق مشارکت بانک مرکزی و دولت امکانپذیر است، افزود: در تعیین نرخ نهایی (مؤثر) تأمین مالی کارمزد ارکان انتشار اوراق نیز نقش مؤثری دارد. همچنین نرخ تأمین مالی در بازار سرمایه از نرخ سود در سایر بازارها مثل نظام بانکی نیز تأثیر میپذیرد.

رئیس اداره نظارت بر انتشار و ثبت اوراق بهادار بدهی سازمان بورس و اوراق بهادار گفت: سازمان بورس و اوراق بهادار با بررسی مستمر مقررات موجود و تصویب مقررات جدید تلاش میکند شرایط تأمین مالی به خصوص برای بخش خصوصی تسهیل شود.وی در ادامه با اشاره به رونمایی از دو ابزار جدید اوراق منفعت (اوراق بهادار با نامی است که نشاندهندۀ مالکیت مشاع دارندۀ آن بر مقدار معینی از منافع آتی حاصل از بکارگیری داراییها یا ارائه خدمات معین و هرگونه حقوق معین قابل نقل و انتقال برای یک دوره زمانی مشخص است) و اوراق خرید دین( اوراق بهادار با نامی است که به منظور خرید مطالبات مدتدار اشخاص حقوقی به استثنای مطالبات ناشی از عقد سلف منتشر میشود) در هفتههای اخیر گفت: این ابزارها میتواند تنوع صکوک موجود در بازار بدهی را بیشتر و راهکارهای جدیدی برای تأمین منابع مالی فراهم آورد. در کنار این ابزارها، کمیته فقهی در راستای توسعه کارکردهای اوراق مرابحه در مقررات مربوط به انتشار این اوراق نیز تجدید نظر کرده که جزئیات آن منتشر هم شده است.

فلز کمیابی که خواب را از چشم بایدن گرفته است

بازدید فرماندار و مسوولین اجرایی شهرستان سقز از روند اجرای پروژه ملی احداث کارخانه استحصال طلای سقز

تحقق شعار سال ۱۴۰۳، نیازمند ایجاد شرکتهای پروژهمحور است

اطلاعیه فرابورس برای واگذاری استقلال و پرسپولیس

مجلس بر اجرای متناسبسازی حقوق بازنشستگان مطابق با برنامه اصرار دارد

ثبت سه محدوده معدنی جدید توسط شرکت اکتشاف و حفاری صدرتامین

دستورالعمل تنظیم بازار ورق گرم فولادی بازبینی میشود

مراسم معارفه مدیرعامل شرکت ملی صنایع مس ایران برگزار شد

قیمت جهانی طلا امروز ۱۴۰۳/۰۱/۲۹

بهرهبرداری از طرح تکمیل آبرسانی به گرمسار و نیروگاه تجدیدپذیر خورشیدی

تغییرات مدیریتی با تمرکز بر اهداف فنی و توسعهای/ فسادستیزی اساس کار در ایمیدرو است

قدردان دغدغهمندی وزیر صمت درباره شرکت مس آذربایجان هستیم

رونمایی از ماشین خودران دامپتراک تولیدی یک شرکت دانشبنیان در سمنان

اولین جلسه مدیریت گروه ملی صنعتی فولاد ایران در سال ۱۴۰۳

۱۱ طرح صنعت آب و برق استان سمنان با حضور رییسجمهور بهرهبرداری شد

ثبت بالاترین میزان تاریخ تولید فولاد ایران در سال ۱۴۰۲

همت دولت در خدمت به مردم/ بهرهبرداری از دهها طرح اقتصادی و تصویب ۱۴۵ مصوبه جدید در سمنان

ضرورت تک نرخی شدن ارز برای پیشرفت صنعت فولاد کشور

تجلی؛ مسیر هموار مشارکت مردم در رشد تولید

افتتاح بزرگترین کارخانه فروسیلیس ایران در دامغان طی سفر دولت سیزدهم

ثبت بالاترین میزان تاریخ تولید فولاد ایران در سال ۱۴۰۲

کشف یک تن شیشه از بار ۲۰ تنی سنگ معدن تریلی توقیفی

تحقق شعار سال ۱۴۰۳، نیازمند ایجاد شرکتهای پروژهمحور است

دستورالعمل تنظیم بازار ورق گرم فولادی بازبینی میشود

دومین رکورد تناژ تولیدی تاریخ فولاد اکسین شکسته شد

قیمت جهانی طلا امروز ۱۴۰۳/۰۱/۲۴

اولین جلسه مدیریت گروه ملی صنعتی فولاد ایران در سال ۱۴۰۳

همت دولت در خدمت به مردم/ بهرهبرداری از دهها طرح اقتصادی و تصویب ۱۴۵ مصوبه جدید در سمنان